Последнее время меня все чаще спрашивают об платежных система и агрегаторах платежных систем, которые работают с физическими лицами. Так как спрашивают, я решил несколько углубится в этот вопрос и рассказать о нем на страницах своего блога.

Немного о сути вопроса:

Так как вступил ФЗ 54, который говорит, что надо использовать онлайн кассы везде и вся. Народ задумался а стоит ли платить 50 000 в год за это сомнительное удовольствие. И начали потихоньку искать альтернативы одной из таких альтернатив является увод платежей на сайте в область физ. лиц. Второй аргумент в этом вопросе, я хочу стартануть, понять, что к чему и вообще попробовать, что такое онлнай магазин, и мне пока эти заморочки с кассами не нужны, а принимать платежи, как-то надо.

В рамках этой статьи я постараюсь перечислить сервисы и альтернативы для физических лиц.

Классические агрегаторы платежей

На самом деле альтернатив на рынке осталось мало, так как всем нужны следующие параметры: оплата картами, быстрое подключение и стабильность. После зачистки рынка агрегаторов по сути осталось две альтернативы:

Robokassa - один из старейших агрегаторов платежей и один из самых популярных в свое время, его сгубили проволочки с банками и одновременно одна из самых высоких комиссий. Сейчас физ. лицу придется отдать около 9%, за то, чтоб деньги оказались на его счете. Но альтернатив Робокассе не много.

Nextpay - набирает обороты в связи с ФЗ 54. Так как он пожалуй единственный, кто предоставил более менее действующую систему для юр. лиц., которая не требует отбивки чеков. Так же агрегатор работает с физ. лицами, на условиях сопоставимых с Робокассой около 9% комиссии и деньги на вашем счете.

На этом рассказ об агрегаторах можно закончить, надо понимать, что на самом деле их больше, но реально работающих по этой схеме не так уж и много, так как альтернативы по сути прекратили работать с Россией или испытывают какие-то технические сложности. Вряд ли вас устроит система, которая не может принять платеж.

Прямые платежи

Последнее время начал наблюдать смещение в сторону прямых платежей. Что это такое? Это когда вы отказываетесь от услуг посредника в виде платежной системы, переходя на прямое взаимодействие с платежной системой. Плюсы такого подхода в том, что стоимость платежа снижается, так как вы и клиент платите только комиссию сервиса. Минусы у вас деньги раскиданы по кучке кошельков и сервисов, которые вы не факт что сможете собрать с низкой комиссией для вас. Но хочу заметить, что комиссия в большинстве случаев будет ниже чем у агрегатора.

Bootpay - это не сервис, а целая CMS ваш индивидуальный агрегатор, который устанавливается на ваш хостинг и занимается процессингом для вас, вы его индивидуально настраиваете и бинго, платежи идут прямо на ваши кошельки, хочется отметить, как система работает с банковским картами, на использует Яндекс деньги, либо Киви, чтоб зачислять деньги с карты на ваш кошелек. Очень интересная система. Система платная на момент публикации стоила 18 долларов.

Минусы системы: нет интеграций с CMS, то есть данные пока остаются в системе и все, но я думаю это решаемый вопрос.

Nigmapay - очень интересный сервис прямой оплаты, работает по принципу Bootpay, но это сервис, то есть вам не надо разворачивать свою инфраструктуру. Банковские карты принимает через сервис Яндекс Деньги.

Плюсы: уже есть интеграции с CMS, не надо своей инфтраструктуры, по заявлению товарищей из Нигмапей есть полностью бесплатный тариф.

Минусы: пока еще мало модулей/плагинов интеграций.

Использование только одной платежной системы

Решил дописать об приеме платежей, через какую то одну платежную систему. Которая прикидывается веб-кошельком.

Qiwi - в Киви есть вполне приличный инструмент позволяющий частным лицам принимать платежи, называется "Именной кошелек". Примерно 5% и деньги у вас на банковском счете - это без учета использования банковской карты Киви. Преимущество в том, вы можете принимать как Киви, так и банковские карты, ну и в нагрузку идут терминалы киви и сотовые операторы, по сути может заменить все, что есть на рынке.

Яндекс деньги - не менее мощная альтернатива, позволяет принимать: карты, яндекс деньги и платежи от сотовых операторов. Примерно 4% комиссии и деньги на вашем счете, можно снизить издержки до 1% если использовать карту Яндекс Денег.

В статье я не говорю про Webmoney и другие кошельки, так как надо понимать, что вебмани только для вебмани, и другие кошельки исповедуют такой же принцип, либо выкатывают совсем уж не вероятные комиссии сравнимые с Робокассой

В последние несколько лет на рынке все ярче заметна тенденция постепенной замены наличного расчета безналичным. Для успешного функционирования интернет-магазина важно подключить его к электронным платежным системам с помощью профессионального платежного агрегатора – специализированной компании, которая предоставляет технологическую платформу для создания разнообразия платежей в рамках одного подключения. Именно такой сервис обеспечивает функциональность денежных переводов для разных платежных систем. Для организации эффективной работы проекта важно выбрать агрегатор с хорошим рейтингом.

Специфика платежных агрегаторов

Платежный агрегатор – это сервис для организации приема электронных платежей на интернет-площадках (магазины, блоги). Термин происходит от лат. aggregatio, то есть накопление, группировка в категорию более высокого уровня. Такие компании предоставляют возможность наладить оплату товаров, услуг на сайте разными способами с помощью многих платежных систем. Это удобно, ведь вместо заключения многих договоров с разными электронными сервисами достаточно оформить соглашение с одним платежным агрегатором. Если выбрать для этой цели профессионалов, которые хорошо сделают свою работу, то это увеличит количество продаж. Вот почему важно не просто , но и найти компанию по подключению платежных шлюзов с хорошим рейтингом. Клиент же сможет быстро и удобно оплатить товар или услугу интернет-магазина наиболее комфортным для себя способом.

2015 год ознаменован событиями, которые оказали серьезное влияние на активность покупателей, деятельность игроков платежного рынка. Первые позиции в этом списке занимает девальвация рубля и стремительное подорожание большинства товаров. Кроме этого, на российский рынок электронной коммерции вышло много иностранных игроков, в частности, из Китая, что повысило конкуренцию и напряжение в работе.

Совет : для беспроблемного подключения интернет-магазина к платежным системам важно проследить, чтобы сайт был полностью функционален, заполнен контентом. Некорректно отображающихся элементов интерфейса, пустых страниц быть не должно.

Важно учитывать, что в последние годы из-за экономического кризиса покупатели все активнее пользуются электронными методами оплаты (платеж в одно касание, подтверждение оплаты, безакцептные списания, автоплатеж). Количество оплат такими способами значительно превышает уровень пользования традиционными методами. Также четко формируется тенденция сокращения спроса на товары и услуги среднего ценового класса, тогда как в сегментах люкс и эконом продажи растут. Покупатели все чаще выбирают денежные переводы через мобильные телефоны, пользуясь безналичными платежами. По прогнозам экспертов, серьезных изменений в размерах комиссии, в том числе платежных систем, не предвидится, произойдет разве что упрощение тарифных сеток фирм-агрегаторов.

Важные изменения в отношениях между платежными системами и интернет-магазинами:

- Появление нишевых решений, которые формируются в зависимости от нужд конкретной торговой площадки.

- Предоставление мерчантам комплексных услуг (например, сервис одного окна).

У каждой фирмы-агрегатора есть свои банки-партнеры - как российские, так и зарубежные. Клиенты могут расплатиться не только наличными, но и электронной валютой. Интернет-магазин получает выплаты на свой счет на следующий рабочий день после платежа.

Размер вознаграждения агрегатора, как правило, не меньше 1,5%. В среднем интернет-магазин подключают к платежному шлюзу в течение 10 дней. Безопасность сервиса гарантирует установка профессионального программного обеспечения, что позволит настроить протокол 3DS, систему фрод-мониторинга.

Какую платежную систему выбрать для интернет-магазина?

Выбор платежного агрегатора для своего проекта должен диктоваться его возможностями и условиями реализации, рейтингом. Он должен создать наиболее благоприятные условия для клиентов, предоставлять широкий спектр дополнительных услуг и обладать хорошей репутацией.

Эти позиции реализуются благодаря подключению максимального количества способов оплаты, предоставлению инструментов для эффективной работы (быстрая интеграция, кастомизация платежной страницы, демо-доступ для проведения электронных платежей, выставления счета на почту клиента).

|

Название, год основания |

Стоимость подключения / Вывод денежных средств | Особенности | Способы оплаты, комиссия |

Кто может подключиться |

| PayAnyWay (2005) | Подключение к сервису приёма платежей - бесплатно / Ежедневно, без комиссии | Чтобы защитить счета покупателей, агрегатор использует технологии 3D-Secure от VISA и SecureCode от MasterCard. Можно подключить SMS и Jabber уведомления | Оплата возможна посредством всех способов кроме PayPal. 4% - товары с доставкой, 6% - прочие товары и услуги, 8% - прочие получатели (в том числе не резиденты РФ. Платежные системы – 1-4% | Юридические лица |

| RBK Money (2002) | Бесплатно / Один раз в 3 дня, без лимита, комиссии нет | Круглосуточная техническая поддержка (онлайн, по телефону), мультивалютность, возврат перевода, рекуррентные платежи | Банковские карты, наличные, терминалы, интернет-банкинг, комиссия от 2,5%. | Юридическое лицо, ИП |

| WalletOne (2007) | Бесплатно / Вывод круглосуточно, от 3000 руб. без комиссии | Предоставление готовых модулей для самых популярных CMS, круглосуточный вывод, больше сотни способов приема платежей, мультивалютные платежи | Все способы оплаты, комиссия разных платежных систем от 1,5 до 5% | Физическое, юридическое лицо, ИП |

| PayMaster (2011) | Бесплатно / Вывод на следующий день без комиссии | Разные тарифные планы, прием платежей через мобильные приложения, холдирование средств, WS-интеграция, круглосуточная техподдержка | Не принимаются платежи PayPal, комиссия – 1.20-4,50% | Физические, юридические лица, ИП (через Web Merchant Interface) |

| Яндекс.Касса (2013) | Бесплатно / Вывод без комиссии на следующий день | Возможность осуществить платеж офлайн, в кредит, рекуррентные платежи, несколько платежных шлюзов, предавторизация | Все способы кроме PayPal, 2,8-5% | Юридические лица, ИП |

| Аssist (1998) | 2950 руб. (сюда входит и регистрация торговой точки в платежных системах VISA, Europay) + взимается комиссионное вознаграждение в соответствии с тарифами Аssist и банка-эквайера / На расчетный счет в соответствии с условиями работы выбранного вами банка, 3-4,5% | Не требует установки специального программного обеспечения, персональные данные покупателя недоступны сотрудникам интернет-магазина, есть конвертизация валюты, функция OneClick | Кредитные карты VISA, MasterCard, JCB, DinersClub, American Express, WebMoney, Яндекс.Деньги, e-port и KreditPilot с комиссией 4-8% | Юридические лица, ИП |

| Net pay (2013) | Бесплатно / Visa, MasterCard, МИР, Яндекс.Деньги (для товаров), QIWI (для товаров), WebMoney. Вывод производят в течение суток с комиссией 3-6,65% | Счет покупателю по электронной почте, бесплатное консультирование, безопасные платежи 3D-Secure | Visa, MasterCard, МИР, электронные кошельки, мобильные платежи, комиссия 3-6% | Юридические лица |

| Robokassa (2002) | Бесплатно / 3-7 дней, комиссия 2,3-7% (размер комиссии определяется тарифом и организационно-правовой формой деятельности лица) | Большое количество партнеров, способов вывода денег, безопасный прием платежей согласно стандарту PCIDSS | Банковская карта, электронный кошелек, сервисы мобильной коммерции, терминалы, Contact, ComfortWay и др. | Юридическое лицо (также ИП), физическое лицо (только для граждан РФ) |

| Деньги Online (2006) | Бесплатно / Карты, WebMoney, терминалы, Yandex, PayPal, наличные, SMS, вывод в течение 1-6 дней, комиссия 4-7% | Модуль для 1С Битрикс, упрощенная интеграция, возможность массовых выплат, индивидуальный подбор оптимальных платежных систем | Банковская карта, WebMoney, Yandex, PayPal, наличные, SMS, терминалы, комиссия 4,5-7% |

Юридические лица |

| PayOnline (2009) | Проекты малого, среднего бизнеса – 3900 руб., последующие сайты – 1900 /

На банковскую карту, электронный кошелек в течение 1-7 дней, комиссия до 2,9% |

Индивидуальный расчет комиссий, особые тарифы для компаний из других отраслей | Банковские карты, электронные кошельки | Юрлицо, ИП |

| Z-payment (2002) | Бесплатно /

Visa/MasterCard, электронные кошельки, комиссия индивидуальна Как подключить интернет магазин к платежной системе?Прежде чем начинать процедуру подключения интернет-магазина к платежным системам, нужно внимательно изучить для себя все пункты договора и тарифов, а также уточнить возможность подключения для физических, юридических лиц, рейтинг компании. В большинстве случаев без проблем подключить прием платежей можно на сайте фирмы-агрегатора. Примерный алгоритм действий выглядит следующим образом:

Сохраните статью в 2 клика: Организация приема платежей на сайт – актуальный вопрос для тех, кто планирует создать или запускает интернет-магазин, другой проект в сети. Подключить платежный шлюз и обеспечить оплату в рамках разных платежных систем помогут специализированные платежные агрегаторы с хорошим рейтингом. Выбирать компанию нужно исходя из оптимальности условий фирмы для конкретного сервиса, размера комиссии и наличия дополнительных опций, возможностей. Вконтакте Одноклассники |

Регистрация бизнеса способна убить начинающий проект. Получение официального статуса организации или предпринимателя налагает материальную ответственность. Уплата налогов, пошлин, штрафов – все это допустимо для уже зрелого предприятия. Но для небольшой команды, которая хочет просто протестировать свою идею – непозволительная роскошь.

Без юридического лица можно сделать большую часть работ. Но вот когда дело доходит до проверки прибыльности проекта, придется стать в тупик: платежные агрегаторы будут один за другим отклонять заявки на подключение без наличия официального статуса.

Открыть компанию не очень сложно, а вот закрываться – значит пройти долгий и затратный процесс. Поэтому монетизацию необходимо проверить до начала официальной работы.

И некоторые платежные шлюзы предлагают поработать с ними как частное лицо. С выбором компании, которой можно доверить деньги клиентов, столкнулся и я. Разберемся, на ком лучше остановить выбор.

Уверены, что не придется закрывать свой бизнес после старта? Тогда посмотрите еще раз на эту статистику.

Кто остался на рынке?

Еще год назад не было проблемы найти агрегатор, который можно было подключить без регистрации бизнеса. Но затем Банк России ограничил работу платежных сервисов с физическими лицами. Известным организациям вроде Paymaster, Robokassa и OnPay ничего не осталось, как заморозить счета своих клиентов.

С тех пор ситуация в лучшую сторону не сильно изменилась. Прием платежей в качестве физ. лица практически никто больше не поддерживает. Те немногие, кто еще заинтересован в работе с частниками, серьезно ужесточили требования. Но все же несколько сервисов предлагают подключить свои услуги без регистрации бизнеса:

- Robokassa.

- Interkassa.

- Wallet One.

- Webmoney Merchant.

Что же каждый из них предлагает?

Как видно, лишь две системы из ТОП-7 работают с физ. лицами.

Robokassa

Робокасса – это уже почти синоним платежной системы. Пожалуй, это один из самых известных агрегаторов в СНГ. Известных, прежде всего, своей огромной комиссией. После прошлогоднего инцидента сервис какое-то время не работал с физическими лицами, но сейчас снова возобновил для них прием платежей. Надолго ли?..

Впрочем, рассмотрим, что сейчас предлагает своим клиентам Robokassa.

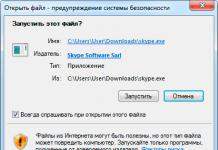

- Для полноценного использования сервиса придется пройти процедуру идентификации. Для этого после регистрации необходимо внести свои паспортные данные и пройти проверку Qiwi-кошелька, прикрепленного к личному кабинету. Это процедура доступна только гражданам России. Физ. лицам-резидентам других стран воспользоваться системой не удастся.

- Количество способов оплаты сильно ограничено. Клиенты смогут рассчитаться в вашем магазине картами Visa и MasterCard (комиссия от 7%), электронными деньгами Qiwi (6,8%) и Яндекс (дикие 9%), списанием средств со счета российского сотового оператора (5%), а также в салонах связи и нескольких терминалах (5-8%).

- Вывести заработанную сумму можно только на кошелек Qiwi.

- Нельзя напрямую переложить комиссию на магазин. Для этого придется вручную настраивать XML-интерфейс. Он рассчитает, какую сумму платежа выставить клиенту, чтобы с учетом комиссии ему пришлось заплатить ровно столько, сколько стоит товар или услуга. Костыль как он есть.

- Из плюсов Robokassa стоит отметить очень обширную техническую документацию и множество готовых модулей под популярные и не очень CMS.

Из-за ограничения для граждан РФ нам этот сервис подойти не мог. Впрочем, даже имея российский паспорт, я бы серьезно задумывался, стоит ли связываться с Робокассой. Их комиссия самая высокая среди всех сервисов, о которых сегодня пойдет речь, а способ вывода, пожалуй, один из самых неудобных.

Interkassa

Украинская платежная система, поэтому ее распоряжение Банка России не коснулось. Interkassa и до этого предоставляла свои услуги физическим лицам, и на сегодня ничего не изменилось.

Пользовался этой системой примерно полгода на одном из других проектов. Пожалуй, самое главное преимущество Interkassa – очень простая регистрация. Для начала достаточно просто завести аккаунт с помощью email, после чего можно отправить свой магазин на модерацию в WebMoney, Qiwi и Яндекс.Деньги.

Чтобы подключить дополнительные способы оплаты, нужно отправить в тех. поддержку запрос для каждого сервиса, добавленного в систему, и описать, как и для чего будет взиматься оплата. После станет возможным принимать деньги с банковских карт, номеров мобильных операторов, терминалов и еще доброго десятка платежных систем, о которых я вообще никогда не слышал.

Ни на одном из этапов паспортные данные не нужны.

Комиссия невысокая, в пределах 3-5%. С помощью ползунка можно определять, сколько процентов комиссионных будет оплачивать покупатель, а сколько – продавец.

Модули для подключения Interkassa к CMS существуют, но их немного. Более того, создается впечатление, что не все они официальные. У нас возникли проблемы при настройке платежей через единственный доступный плагин для Drupal Commerce. На вопросы тех. поддержка не только не смогла дать ответа, но вообще удивилась существованию этого модуля.

Какие еще минусы Интеркассы:

- Неудобный и неинформативный интерфейс. На главной кроме парочки слайдов с банальной информацией ничего больше нет. Комиссия видна только после подключения нужного способа оплаты. В режимах касс и кошельков поначалу путаешься. Архив принятых платежей никак нельзя отсортировать и удалить - до сих пор на аккаунте висит полсотни тестовых платежей, сделанных в прошлом году.

- Периодически по непонятным причинам отключают прием и вывод средств по одному-двум направлениям. Через какое-то время снова подключают. Правда, всегда предупреждают об этом.

- Плохая репутация. Достаточно поискать по запросу «Interkassa отзывы», чтобы найти множество примеров негативного опыта работы с системой, как в качестве плательщика, так и магазина. В основном жалуются на потерянные платежи, блокировку аккаунтов, долгий вывод средств и медленную работу тех. поддержки. Объективности ради скажу, что сам реально сталкивался только с нерасторопностью саппорта. Впрочем, суммы выводил незначительные. В последнее время заметно, что пытаются исправить свою репутацию, активно работают с клиентами в соц. сетях, стараются отвечать на возникшие претензии.

- Слабая модерация площадок. Это кажется плюсом до тех пор, пока не начинаешь понимать, что ее может пройти не только «белый» сервис, но и мошеннический. Не хотелось бы, чтобы при одном виде платежной формы Interkassa у покупателей закрадывались подозрения в обмане.

Рекомендовать эту систему не могу, все-таки количество негатива в сети в адрес этого платежного шлюза настораживает. А проверять их правдивость на живой аудитории - не лучшее решение. Подождем, может через год-два Интеркасса все же сможет восстановить репутацию.

Wallet One

Международная платежная система со штаб-квартирой в Лондоне, поэтому ее также распоряжение Банка РФ коснулось косвенно. Что примечательно, предлагает свои услуги не только как агрегатор, но и как электронный кошелек для личных нужд, на который можно принимать переводы через любую другую систему.

Поначалу Wallet One встречает красивым, современным и абсолютно неинформативным сайтом. Всю маркетинговую ерунду на лендинге можно смело пролистывать вниз, где и спрятались самые важные ссылки: информация о тарифах, документация, правила использования.

Комиссия системы зависит не только от выручки магазина, но и региона, в котором он зарегистрирован, а также основной валюты. Так, для сайта РФ прием платежей в российских рублях обойдется в 3-5%, а для белорусского сервиса – уже 5-6%.

Wallet One интересен тем, что позволяет работать с разными валютами. Среди доступных: доллары, евро, российские и белорусские рубли, гривны, тенге, злотые и множество других. К сожалению, иногда выбор денежного стандарта сокращает способы оплаты. К примеру, доллары можно принимать только с банковских карт.

Wallet One предлагает очень большой охват доступных платежных систем. Кроме стандартных пластиковых карточек, Webmoney, Яндекс.Денег и Qiwi поддерживаются и региональные электронные кошелки вроде белорусского EasyPay или казахстанского «Касса 24».

Самый главный минус – достаточно сложная процедура идентификации. Система предлагает на выбор несколько способов:

- Отправить заявление по почте.

- Посетить офис компании. Представительства есть во всех странах, валюту которых принимает «Единая касса».

- Посетить салон Contact или Евросеть.

- Пройти видео-идентификацию по Skype.

Но не стоит обольщаться, воспользоваться большинством способов не удастся. Этот список актуален только для России. В зависимости от страны и денежного стандарта, доступны будут только несколько вариантов. Например, для приема денег в нац. валюте нужно посетить офис компании.

При попытке пройти видео-идентификацию кроме паспорта зачем-то потребовали предоставить дополнительный документ: водительское удостоверение, вид на жительство или военный билет. Ничего из этого списка на руках не было, а в офис ехать не хотелось, поэтому пока что работа с Wallet One отложена до лучших времен.

Webmoney Merchant

Если вы зашли на сайт Paymaster и увидели кнопку «Зарегистрироваться как физ. лицо», не спешите радоваться. Вместо одобрения заявки на почту придет предложение принимать платежи как продавец в Webmoney Merchant. Что не удивительно - Paymaster находится в собственности владельцев Webmoney.

Поначалу этот вариант воспринимается достаточно скептически. Принимать платежи только с помощью одного вида электронных денег несерьезно. Однако если внимательнее изучить условия Merchant, выяснится – эта система ближе к агрегатору, чем к обычному кошельку.

Кроме приема Webmoney, сервис позволяет оплатить товар или услугу с помощью карт российских банков, номеров мобильных операторов, терминалов, интернет-банкинга. Можно даже рассчитаться экзотическими Bitcoin. Комиссия за использование небольшая, в пределах 3-5%. К сожалению, встроенными средствами переложить ее на магазин нельзя.

Для начала работы с Webmoney Merchant достаточно просто иметь аккаунт в системе с аттестатом не ниже начального и подать заявку на регистрацию в каталоге торговых площадок Megastock. Модерация занимает примерно сутки, после чего можно начинать принимать платежи. Заработанные деньги будут поступать на ваш WMR-кошелек, откуда их можно вывести обычным способом.

Но все же несколько минусов у системы есть и их стоит иметь ввиду:

- Принимать платежи можно только с карт российских банков. Для жителей других стран рассчитаться карточкой не выйдет, и это очень неудобно.

- Не поддерживаются электронные валюты. Оплатить услуги нельзя популярными Яндекс.Деньгами и Qiwi.

- Мало платежных модулей для CMS. Под Drupal удалось найти только один неофициальный плагин, при этом находился он в песочнице и требовал значительных доработок. Впрочем, на сайте подробно описано API системы, поэтому при наличии программиста интегрировать агрегатор – не проблема.

В целом Webmoney Merchant не дотягивает до звания полноценного платежного шлюза – способов оплаты не хватает. Но при этом он на голову выше обычного приема средств на персональный кошелек ЯД или Qiwi. Процесс подключения достаточно простой, но в то же время отсеивающий мошеннические сайты.

Итог

Мы остановили свой выбор на Webmoney Merchant. Основная причина – отличная репутация системы. Услугами WM пользуюсь уже больше пяти лет, и нареканий в работе системы не было ни разу. Сервис доверенный и заботящийся о безопасности клиентов.

Если не устраивает ограниченный функционал Webmoney Merchant, определенно стоит попробовать Wallet One. Хоть с этой системой и не довелось поработать, она была второй на очереди, если бы с WM возникли проблемы. Возможно, после оформления юр. лица перейдем именно на этот шлюз.

Robokassa и Interkassa вызывают вопросы. Если вы – гражданин РФ, и не боитесь высоких комиссий, то в принципе Робокассу можно попробовать. Интеркасса успела серьезно испортить себе репутацию и сейчас старается восстановить ее. Подключайтесь, если считаете это достаточным основанием. В плане функционала и комиссий системе неплоха.

Это специальные сервисы для связи интернет-платежей между онлайн-магазинами, покупателями и банками (либо платежными системами). С помощью них в рамках одного договора и одного технического решения виртуальные торговые точки могут организовать для своих покупателей множество способов оплаты: банковскими картами, через онлайн-банкинг, электронными деньгами, посредством телефона, через терминалы самообслуживания и т.д.

Вообще, чтобы организовать прием платежей за товары, хозяин интернет-магазина может самостоятельно подключать модули оплаты для каждой платежной системы или банка отдельно. Здесь плюс в том, что в дальнейшем никому ничего не придется «отстегивать» за продажи. Однако это потребует много времени на сбор документов, на подписание договора с каждым партнером, на установку программных обеспечений и т.д. Кроме того, есть вероятность, что банк откажет в сотрудничестве мелким или начинающим магазинам. Да и сами кредитные учреждения не всегда имеют возможность организовать прием платежей в Сети без посредников.

В случае же заключения договора с платежным агрегатором владелец магазина будет отдавать ему определенный процент с каждой продажи. Зато покупатели сразу получают разнообразные способы оплаты товара, для чего хозяину магазина понадобится минимум усилий: предоставить нужные документы и подписать лишь один договор. Далее с помощью службы поддержки устанавливается специальное программное обеспечение. Использование агрегаторов наиболее актуально для начинающих онлайн-проектов.

Принцип работы платежных агрегаторов

Все просто: выбрав агрегатор и подключившись к нему, интернет-магазин начинает получать платежи всеми доступными способами, которые предлагает данный конкретный сервис. Деньги за товар поступают платежному агрегатору, затем он перечисляет их через банк продавцу.

Для покупателей это действие происходит так : они выбирают товар, кладут его в корзину и приступают к расчету. В этот момент их переправляют на страницу агрегатора для выбора способа оплаты. Совершив платеж, человек снова возвращается на сайт магазина.

Стоит заметить, что покупатели, как правило, ничего не переплачивают - все комиссии взимаются с онлайн-магазина. Правда, некоторые сервисы предлагают магазину выбор: «повесить» проценты за платежи на посетителей или взять их на себя. Учитывая конкуренцию, на первом варианте останавливаются немногие.

Комиссия платежных агрегаторов: сколько?

Сколько же берут платежные агрегаторы за свои услуги? У каждого из них своя комиссия, которая зависит еще и от вида оплаты. Т.е. по электронным платежам один процент, по банковским картам - второй, через платежные терминалы - третий и т.д.

Бывает, что агрегатор устанавливает комиссию в зависимости от объема платежей или от того, каким бизнесом занимается магазин.

Сравним условия наиболее популярных платежных агрегаторов. Так как все комиссии отразить в одной таблице вряд ли получится, возьмем для примера размер процентов за платежи, производимые посредством банковских карт.

Большинство представленных агрегаторов, кроме как с помощью банковских карт, дают возможность принимать оплату и посредством других инструментов - это электронные деньги, мобильная коммерция, терминалы, интернет-банкинги, банкоматы и даже платежи наличными в салонах связи. Кроме того, многие из них идут на уступки и предлагают владельцам онлайн-бизнеса индивидуальные условия.

Понятно, что кто-то готов платить агрегаторам любую комиссию, лишь бы избавиться от головной боли и получить готовое решение на блюдечке. А кому-то совсем не хочется отстегивать «чужому дяде» свои кровно заработанные, и он будет самостоятельно вникать во все процессы и заключать договоры с каждым банком. Тут уж выбор только за владельцем магазина.

Платежный агрегатор – для приема платежей на сайте

Платежный агрегатор – это служба, которая занимается сбором всех онлайн средств, поступивших на счет сайт, интернет-магазина и дальнейшей их передачей на счета компании – заказчика. Это именно она позволяет работать не только с наложенными платежами, но и с такими популярными платежными системами, как Виза или МастерКард, карточками Маэстро, а также виртуальными валютами ЯндексДеньги или Вебмани. Перечень случаев, в которых она будет востребована, растет с каждым днем. В настоящее время платежный агрегатор для интернет-магазинов – единственная система, позволяющая легко и быстро упорядочить электронные взаиморасчеты, а также легализировать оборот электронных денег. Именно потому она необходима всем, кто ведет бизнес в виртуальном пространстве.

Чем отличаются платежные интеграторы

Данные службы принципиально не отличаются друг от друга. Однако пользователь, при выборе конкретного поставщика услуг для себя должен опираться на такие моменты:

- Стоимость комиссии (обычно она устанавливается в районе 3%, но может достигать и 5% у систем, обслуживающих все возможные виды валют);

- Перечень виртуальных платежных средств, с которыми данная модель работает: пластиковые карты, терминалы, виртуальные деньги;

- Уровень обслуживания техподдержки;

- На какой бизнес рассчитаны – часть агрегаторов неплохо обслуживает мелкий бизнес, ног может давать сбои, обеспечивая крупный, и наоборот;

- Возможно ли общение с клиентами в режиме форума для оперативного решения вопросов – данная опция особенно важна для мелкого бизнеса -виртуальных магазинов и прочих организаций, в которых клиенты оценивают в первую очередь уровень сервиса и возможность обратиться к администрации при первой потребности;

- Кто занимается поддержкой сервиса. Помните – неучтивый персонал, а также группа реагирования, к которой вы не можете дозвониться часами – худшая реклама даже для наиболее универсального платежного сервиса – клиенты, скорее всего, просто откажутся им пользоваться.

Систем, заточенных как на большой, так и на малый бизнес в настоящее время достаточно много. Среди наиболее популярных можно назвать удобную для мелкого бизнеса Онпей, универсальную Интеркассу (которая, однако, имеет определенные сложности с проведением расчётов через пластиковые карты), дорогие, но эффективные Ассист и Робокассы. Все они, между тем, имеют собственные недостатки, которые были учтены нами при разработке собственного сервиса «PayMaster» .

Зачем нужна поддержка системы

К сожалению, сбои и неполадки в проблеме интеграторов, даже при нынешнем уровне развития таких систем — явление нередкое. По статистике с ним время от времени сталкивается каждый второй предприниматель, в особенности, если он работает с большим количеством различных электронных валют. Решить самостоятельно ситуацию в данной сфере он, не имея доступа к программе, не может. Единственным разумным шагом в данном случае будет обращение к специалистам из сервиса поддержки.

Сегодня большинство компаний, в данной отрасли работающих, предоставляют свои услуги клиентам 24 часа в сутки без выходных, или же ограничиваются только рабочими днями – все зависит от формы вашего договора. Их услуги позволят вам в любое время добавить возможность работать с любо новой платежной системой на сайте, получать отчетность по поступлениям электронных денег и конечно, оперативно убирать любые системные ошибки.

При выборе компании, которая будет заниматься технической стороной вопроса, помните – чем выше квалификация людей, обслуживающих систему, чем больше их опыт работы со скрипами, тем выше гарантия того, что на вашем интернет-магазине платежный интегратор будет работать хорошо и слажено.